Impuesto sobre Sucesiones y Donaciones 2015

Tras haber constatado sobre la importancia y las diferentes modalidades, recogidas en la Ley, para realizar un testamento, vamos a realizar una exposición sobre el Impuesto sobre Sucesiones y Donaciones.

A finales de este mes de marzo de 2015 está prevista la publicación de la nueva Norma Foral sobre el Impuesto de Sucesiones y Donaciones motivada, por una parte, para la modernización de la norma adaptándola al nuevo modelo de Norma Foral con un contenido amplio y, por otra parte, a efectos de cumplir con la Directiva C-127/12 del Tribunal de Justicia de la Unión Europea para garantizar la libre circulación de capitales.

-.EVOLUCIÓN NORMATIVA.-

Hasta 1992: La regulación es muy similar a la de Territorio Común.

A partir de 1992: entre parientes en línea recta se estableció una exención para el Impuesto sobre Sucesiones, entendiendo que el patrimonio es un patrimonio familiar, acorde con el Derecho Civil Foral del País Vasco.

En el año 1997 se extiende a las donaciones esta exención, va relacionado con la renta, también hay una manifestación de capacidad económica, pero lo trata distinto, si es por fallecimiento se establece una plusvalía exenta (conocida como la plusvalía del muerto), y si es por donación no estará exenta, viéndolo desde el transmitente.

En 2002 se produjo la modificación más importante hasta la fecha, con la Norma Foral 7/2002 de 15 de octubre. Nos encontramos con que el Derecho Civil Foral tiene instituciones propias, como el pacto sucesorio, el poder testatorio, el alkar poderoso o la comunidad foral de bienes como régimen económico matrimonial que no estaban reguladas.

La legítima en el Derecho Foral tiene carácter colectivo y no individual. En cambio, en el Derecho Común esto no ocurre puesto que no puedes testar por comisario.

En 2012 los presupuestos forales se redujeron por la crisis económica y, en consecuencia, se elimina transitoriamente la exención para donaciones de cónyuges y parientes en línea recta:

- Desde el 1 abril de 2012 hasta el 31 de diciembre de 2013 las donaciones tributan al 1,5%.

En 2014 se produce un pacto fiscal en el que se elimina definitivamente la exención para donaciones entre cónyuges y parientes en línea recta con una tributación al 1,5% y un mínimo exento de 400.000 euros para herencias y 400.000 euros para seguros, mediante el Decreto Foral Normativo 4/2014 de 2 de diciembre

-.CÓMO FUNCIONA EL ISD.-

El Impuesto sobre Sucesiones y Donaciones es un impuesto concertado de normativa autónoma, recogido en el artículo 25 del Concierto Económico.

¿Qué significa?

Esto quiere decir que la Normativa de los Territorios Históricos (Bizkaia, Araba y Gipuzkoa) tienen capacidad para legislar de una forma diferencia con respecto al Estado. Asimismo, es un impuesto cedido a las Comunidades Autónomas y, en consecuencia, la Normativa Estatal se aplica de manera “residual”, especialmente, en el caso de los No Residentes.

Por otra parte, a la actual Norma Foral del Impuesto sobre Sucesiones y Donaciones, aprobada por medio del Decreto Foral Normativo 3/2014, de 22 de junio, con sus ulteriores modificaciones, siendo la última mediante el Decreto Foral Normativo 4/2004, de 2 de diciembre le queda poco más de un mes de vigencia.

Esto es debido a la Directiva C-127/12 de la Comisión Europea contra el Reino de España que ha puesto en tela de juicio el reparto de competencias, tanto el sistema L.O.F.C.A. como el Sistema Foral, porque considera que no respeta la libertad de movimiento de capitales.

Como ya hemos comentado, en el Territorio Histórico de Bizkaia, en adelante THB, se aplica una norma propia, diferenciada de la del resto del Estado (Territorio Común) con su sistema de financiación de las Comunidades Autónomas basada en una cesión de impuestos estatales como, en este caso, el Impuesto de Sucesiones y Donaciones, impuesto cedido en el que el Estado se reserva una competencia residual.

El Concierto Económico dice que éste es un tributo concertado de normativa autónoma. Además, fue uno de los primeros impuestos que se diferenció del resto.

-.¿CUÁNDO HAY QUE TRIBUTAR ANTE LA DIPUTACIÓN FORAL DE BIZKAIA?.-

Para conocer cuándo se declara el impuesto en el Territorio Histórico de Bizkaia debemos acudir a los “Puntos conexión”. Siempre será en las adquisiciones mortis causa, las donaciones (todas las adquisiciones que realice un contribuyente a causa de que otro le haya transmitido algún bien o derecho de forma lucrativa) o las adquisiciones derivadas de seguros de vida, entre otras. Se determina a través de tres criterios para los contribuyentes residentes:

- En las adquisiciones mortis causa y las cantidades percibidas por beneficiarios de seguros de vida para el caso de fallecimiento requiere que en el momento del fallecimiento:

- Que el causante sea residente en España en el momento del fallecimiento.

- Haya pernoctado durante más de 183 días en el THB.

- En las donaciones:

- Los bienes inmuebles o supuestos equiparados; donde radique el bien inmueble o las transmisiones de valores del artículo 108 de la Ley del Mercado de Valores.

- En el caso de no haber bienes inmuebles, en el lugar de procedencia del contribuyente.

- En los seguros de vida: el punto de conexión es el lugar de los bienes.

En el caso de contribuyentes NO residentes (por ejemplo, residente en Francia o Portugal):

- Sólo corresponde la exacción a la Diputación Foral de Bizkaia cuando la totalidad de los bienes o derechos estuvieran situados, pudieran ejercitarse o hubieran de cumplirse en territorio vasco.

- En los seguros de vida, cuando el contrato se haya realizado con entidades residentes en Bizkaia o celebrado en Bizkaia con entidades extranjeras que operen aquí.

Vamos a partir de unos ejemplos sencillos:

- Si una persona no residente es propietaria de un inmueble en Bilbao y de otro inmueble en Málaga, se aplica la normativa de Territorio Común.

- Si una persona no residente es propietaria de un inmueble en Bilbao y de otro inmueble en Gipuzkoa, ¿dónde tributaría? En el lugar de mayor valor de bien.

Ahora vamos a un caso concreto que se halla en situación pendiente de resolver por la Junta Arbitral del Concierto Económico:

- Fallece una señora de Bilbao con 5 hijos: 4 de ellos residen en España, en cambio, el quinto reside en EEUU (en consecuencia, es un contribuyente no residente).

El caudal relicto se encuentra repartido por todo el Estado: tanto en Territorio Foral como en Territorio Común.

El problema subyace en tanto en cuanto, en el reparto hereditario, la mujer fallecida, en el reparto testamentario le deja única y exclusivamente al hijo residente en EEUU un inmueble de Bilbao.

¿Quién es competente la Diputación Foral de Bizkaia o la Agencia Estatal?

Para determinarlo, hay que fijarse en la totalidad de la herencia, que abierto a interpretaciones, como la totalidad de la herencia que percibe el hijo se encuentra en el THB debería tributar en el THB. No obstante, como es un asunto de conflicto con el Estado, en la actualidad, este asunto está pendiente de contestación por la Junta Arbitral del Concierto Económico.

-.EL CONFLICTO CON LA UE.-

El conflicto que da lugar a la ya mencionada Directiva C127/12 de la Comisión Europea contra el Reino de España yace en los seguros de vida cuando el contribuyente es no residente:

El punto de conexión, dónde se ha hecho el contrato de seguro y de la procedencia totalidad de los bienes planteó un problema de incompatibilidad con el Derecho Comunitario: porque hay contribuyentes no residentes que sí se pueden aplicar la normativa Foral y, otros, que deben aplicar la normativa Estatal. En consecuencia, se infringe el principio de proporcionalidad (la restricción a la libertad de movimiento de capitales) recogida en el artículo 48 del Tratado de Funcionamiento de la Unión Europea, mediante el cual, los estados no pueden establecer ninguna restricción a la libertad de movimiento de capitales. Es decir, no puedes tratar peor a los no residentes que a los residentes.

Además, en el sistema LOFCA no se ha establecido una cesión de competencias a las Comunidades Autónomas. En consecuencia, si dono un bien inmueble sito en Madrid a un hijo tributaré con la normativa de allí. En cambio, si dono un bien inmueble sito en Burdeos tributo con la normativa estatal, que es más gravosa que cualesquiera de las normativas de las diferentes Comunidades Autónomas o Territorios Forales.

Por lo tanto, se está fomentando que se invierta en España, en perjuicio de la UE, porque se está tratando peor al que invierte fuera.

El Ministro Montoro, tras el pronunciamiento del Tribunal de Justicia de la Unión Europea, tenía 2 opciones:

- Modificar la normativa y ceder competencias a las autonomías.

- Modificar la normativa sin ceder competencias a las autonomías.

Pues bien, finalmente decidieron modificar la normativa sin ceder competencias a las autonomías puesto que no le resulta interesante, al Estado, renunciar a ninguna de sus competencias. No obstante, permitirán al contribuyente residente en otro Estado Miembro solicitar a la Agencia Tributaria que la aplique la normativa Foral o autonómica que corresponda.

El Impuesto sobre Sucesiones y Donaciones es el impuesto más complejo, puesto que se entremezcla el Derecho Sucesorio y el Derecho Tributario:

- El Plazo para liquidar el Impuesto sobre Sucesiones: 1 año desde la fecha de fallecimiento del causante.

-.EL HECHO IMPONIBLE.-

Sobre el hecho imponible existen tres supuestos de sujeción:

- Adquisiciones mortis causa por herencia, legado o cualquier otro título sucesorio: si eres residente en el País Vasco, acogido al Derecho Civil Foral, los sometidos a éste, vizcaínos aforados, pueden optar por realizar pactos sucesorios. A los pactos sucesorios se les puede dar eficacia de presente o eficacia de futuro.

- Adquisiciones a título gratuito inter vivos, por donación o cualquier otro negocio jurídico.

- Percepción de cantidades de seguros sobre la vida cuando el contratante sea una persona distinta del beneficiario.

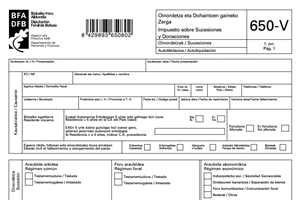

En el País Vasco tributan separadamente las 3 modalidades: el modelo 650 para las adquisiciones mortis causa, el modelo 651 para las donaciones y el modelo 652 para los seguros de vida.

- Las adquisiciones mortis causa por herencia, legado o cualquier otro título sucesorio, se encuentran recogidas en el reglamento del impuesto.

En el caso de realizarse una donación en el momento en del fallecimiento del causante, se le da el tratamiento de título sucesorio, contratos o pactos sucesorios, prohibidos en el Código Civil, cuya filosofía es la autonomía de la voluntad y la primacía del individuo.

El Derecho Civil Foral parte de una concepción colectiva de la propiedad y por eso crea la figura del pacto sucesorio. Esto significa que instituyente e instituido acuerdan cómo se va a repartir la herencia, y no se puede modificar, sólo se puede cambiar con la voluntad de todos los que han acordado el pacto, esta figura era muy típica en el caserío.

En el Derecho Común el testamento se puede cambiar todas las veces que se quiera, el pacto sucesorio no, a no ser que se tenga el consentimiento de todos que lo acordaron. Además, a este pacto le podemos dar eficacia de presente o de futuro, llegar a un acuerdo entre instituyente e instituidos para repartir la herencia. Lo normal es establecer un pacto sucesorio global de todo el patrimonio pero también se puede hacer de determinados bienes. Se reputa pacto sucesorio todo pacto sucesorio que tenga eficacia mortis causa.

También se reputa éste mediante la transmisión universal de todos los bienes en vida y cuando no son todos los bienes y son de eficacia de presente, se reputara pacto sucesorio la donación de bienes singulares cuando esté incorporada a un pacto sucesorio. (La legítima es colectiva, 4/5 para los descendientes Derecho Civil Foral) el poder testatorio se suele dar entre los cónyuges “alkar poderoso”. El pacto sucesorio se creó para proteger el caserío, pero, por ejemplo, hoy en día esta afirmación no tiene sentido, este pacto no afecta a la autonomía de la voluntad ya que es voluntario, tú te sometes a él porque quieres.

Pacto sucesorio con eficacia de presente solo tiene carácter de título sucesorio el pacto sucesorio con eficacia de presente que suponga la atribución de un bien singular en el supuesto en el que esa atribución sea parte de una disposición más amplia, esto es lo que dice la Norma Foral, en la que al menos debe concurrir otro elemento vinculado con la designación hereditaria en un instrumento paccionado respecto de elementos patrimoniales diferentes (tengo que disponer algo sobre otro bien), si fuera sobre un único bien sería una donación a efectos tributarios. No tiene que recaer sobre otra persona, el pacto sucesorio es tan amplio como tú quieras. Los motivos por los cuales adelantes la eficacia son indiferentes, y se diferencia de la donación en la forma. En Bizkaia no todo el mundo puede acogerse, ya que sólo pueden los instituyentes vizcaínos aforados.

- Las adquisiciones a título gratuito intervivos, por donación o cualquier otro negocio jurídico. Vamos a determinar cuándo se considera que se ha cometido un Fraude de Ley y, en consecuencia, se equiparen este tipo de actos a las donaciones:

- La condonación total o parcial de deudas con ánimo de liberalidad.

- La renuncia a derechos en favor de persona determinada.

- La asunción liberatoria de deuda sin contraprestación.

- Desistimiento, allanamiento o renuncia con ánimo de liberalidad.

- Contrato de seguro de vida para caso de supervivencia del asegurado.

- Contrato de seguro de vida para el caso de fallecimiento de persona distinta del contratante, cuando el beneficiario sea persona distinta del contratante.

- Percepción de cantidades de seguros sobre la vida cuando el contratante sea una persona distinta del beneficiario.

Excepto que tributen en el Impuesto sobre la Renta de las Personas Físicas como:

- Prestaciones de EPSVs y planes de pensiones.

- Prestaciones de mutualidades que hayan podido reducir, al menos, en parte, la base imponible.

- Prestaciones de planes de previsión social empresarial.

- Prestaciones de planes de previsión asegurados.

- Prestaciones de los seguros de dependencia.

-.BASE IMPONIBLE.-

- En las adquisiciones mortis causa: El valor real de los bienes menos las cargas y deudas deducibles.

- En las donaciones y demás transmisiones lucrativas inter vivos: El valor real de los bienes menos las cargas y deudas deducibles.

- En las percepciones derivadas de seguros de vida: Las cantidades percibidas por el beneficiario.

-.BASE LIQUIDABLE.-

No se han encuadrado todos los supuestos, nos hemos delimitado a aquellos que consideramos de especial interés:

- En las adquisiciones mortis causa u otro título sucesorio:

- Empresa individual, negocio profesional o participaciones exentas del Impuesto sobre el Patrimonio:

- 95% de reducción de la base imponible si el adquirente es cónyuge, pareja de hecho o parientes en línea recta por consanguinidad o adopción (en el caso de no haber descendientes se incluyen a los colaterales hasta el tercer grado).

- Debe mantenerse durante 5 años.

- También se aplica a consolidación del dominio en esos activos por causa del fallecimiento.

- Por razón de parentesco:

- Grupo I: cónyuge, pareja de hecho, descendientes y ascendientes en línea recta por consanguinidad o adopción: reducción en los primeros 400.000€.

- Grupo II: parientes por consanguinidad colaterales en 2º grado: reducción en los primeros 40.000€.

- Grupo III: parientes por consanguinidad colaterales en 3º grado y afines en línea recta: reducción en los primeros 20.000€.

- Grupo IV: primos, parientes más lejanos y extraños: sin reducción.

- Por minusvalía: se incluye una reducción adicional de 100.000€.

- Pleno dominio o usufructo vitalicio de explotación agraria, por el titular de otra explotación prioritaria o que alcance ese carácter con la adquisición:

- 90% de reducción de la base imponible.

- No debe dejar de ser prioritaria la explotación del adquirente.

- Debe constar en escritura pública.

- No enajenación en 5 años o pago del impuesto.

- En las percepciones derivadas de seguros de vida:

- Actos de terrorismo o en servicios prestados en misiones internacionales humanitarias o de paz de carácter público: 100% de reducción.

- Por razón de parentesco:

- Grupo I: cónyuge, pareja de hecho, descendientes y ascendientes en línea recta por consanguinidad o adopción: reducción en los primeros 400.000€.

- Grupo II: parientes por consanguinidad colaterales en 2º grado: el 50% con el límite de 200.000€.

- Grupo III: parientes por consanguinidad colaterales en 3º grado y afines en línea recta: el 50% con el límite de 200.000€.

- Grupo IV: primos, parientes más lejanos y extraños: el 10% con el límite de 40.000€.

-.CUOTA ÍNTEGRA.-

Grupo I: cónyuge, pareja de hecho, descendientes y ascendientes en línea recta por consanguinidad o adopción: Al tipo fijo del 1,5%.

Resto:

-. DEDUCCIÓN POR DOBLE IMPOSICIÓN INTERNACIONAL.-

Se deduce la menor de:

- Importe efectivo satisfecho en el extranjero por un gravamen similar.

- Resultado de aplicar el tipo medio del Impuesto a la parte de base que corresponda con bienes que radiquen o puedan ejercitarse en el extranjero y hayan sido gravados allí.

-.DEVENGO.-

- En herencias y seguros de vida:

- El día del fallecimiento del causante.

- El día en que adquiere firmeza la declaración de fallecimiento.

- EXCEPCIONES: las herencias con poder testatorio hasta que se haga uso del mismo o los pactos sucesorios con eficacia de presente.

- En las donaciones:

- El día en que se cause o celebre el contrato.

-.PRESCRIPCIÓN.-

La prescripción sigue las mismas reglas: 4 años desde el devengo, desde el final del período voluntario.

-.NORMAS ESPECIALES.-

- Usufructo y otras instituciones:

- Usufructo temporal: 2% anual con el límite máximo del 70%.

- Usufructo vitalicio: se emplea la regla 89 – edad con el límite mínimo del 10% y el límite máximo del 70%.

- Respecto de la nuda propiedad se aplicará el porcentaje restante respecto del usufructo.

- En los derechos de uso y habitación se aplica el 75% de lo anterior.

- En extinción de usufructo, se exige el impuesto conforme al título de la constitución.

- Si el adquirente puede disponer, se liquida en pleno dominio sin perjuicio de que se realice un ajuste posterior.

- Usufructo en herencias con poder testatorio:

Se realiza una doble liquidación: Por una parte, una liquidación provisional al abrirse la sucesión aplicando las reglas del usufructo vitalicio (o por usufructo temporal por el plazo máximo a ejercitar el poder si de fija un plazo). Por otra parte, se realiza una liquidación definitiva, por el usufructo temporal, al ejercitarse el poder, con la devolución de la cuota correspondiente.

Hay una excepción: los poderes al cónyuge viudo anteriores a la Ley 3/1992 en la que se realiza una sola liquidación definitiva por usufructo vitalicio.

- Repudiación y renuncia:

- Si ésta es pura, simple y gratuita: los beneficiarios tributan por la parte que reciben como consecuencia conforme a la tarifa del que repudia o renuncia, salvo que la suya sea más gravosa.

- En otras renuncias se exige el impuesto al renunciante y se liquida por la adquisición por el beneficiario.

- Si se renuncia en favor de persona determinada, después de prescrito el impuesto se considera donación.

-.INFRACCIONES Y SANCIONES.-

Por la presentación fuera de plazo de declaraciones o autoliquidaciones exentas o con reducciones superiores a la base imponible se establece una multa pecuniaria proporcional del 0,1% del valor neto de los bienes y derechos adquiridos con:

- Un mínimo de 600€.

- Un máximo de 9.000€.

Al comisario, por no presentar el inventario, se establece una multa de 600€.

Al comisario, por no comunicar el ejercicio de poder en declaraciones exentas o con reducciones se le aplicará un mínimo de 600€ de sanción y un máximo de 9.000€.

-.DESAPARICIÓN DEL DERECHO DE ADQUISICIÓN PREFERENTE DE LA DIPUTACIÓN FORAL DE BIZKAIA.-

El derecho de adquisición preferente que tiene la Diputación Foral de Bizkaia cuando:

- El valor comprobado de los bienes transmitidos es superior al 50% del declarado.

- El declarado era inferior al del bien a efectos del Impuesto sobre el Patrimonio.

Siendo este derecho ejercitable durante 6 meses desde la firmeza de la liquidación del Impuesto.

Esto se aplicó en los años 80 con un carácter disuasorio: se derogará con la nueva Norma Foral, puesto que lleva más de 30 años sin aplicarse.

-.PREGUNTAS FRECUENTES.-

- ¿Si el causante deja de estar aforado cuando fallece y el pacto sucesorio ha tenido eficacia mortis causa?

En este caso se considera como testamento, porque ese pacto es equiparable a testamento, y deben realizarse en escritura pública. Las legítimas se calculan en el momento del fallecimiento. No obstante, el heredero perjudicado es el único que puede “protestar”.

- ¿Esta norma cuando salga va a ser aplicable a todos los vizcaínos o sólo a los aforados?

La norma se aplica a todos los vizcaínos, ya que regula cuestiones de Derecho Común y de Derecho Foral.

- ¿Qué tratamiento tendría que darle la hipoteca que le pago a un hijo?

La cuestión es con qué ánimo le das el dinero, si le prestas estas en el ámbito de transmisiones patrimoniales y actos jurídicos documentados, si luego no se cumple esa prestación, sería una donación por condonación de deuda, el día que se condone tributará por donaciones. Si tú presentas el contrato de préstamo a Hacienda, tienen un plazo de 4 años para recalificarlo y decidirán si es una donación o no.

Hola! Si tras capitalizar mi paro y pasados unos meses de haber construido mi empresa con otro socio decidimos añadir un tercer socio, podrían quitarme la capitalización del paro?. Puesto que al presentar los documentos que formarían la empresa para la capitalización del paro solo estaban contemplados dos socios y no tres.

Si mi padre no fue desheredado en vida, pueden cambiar el testamento si fallece para desheredarme a mi la nieta?

Puede un viudo cambiar el testamento que hizo con su conyuge en Vizcaya?

Buenos días, gracias por su comentario.

El Testamento puede ser modificado en cualquier momento por la persona que lo hizo, siempre y cuando conserve su capacidad de obrar.

En cuanto a su contenido, siempre que respete la legítima que, en cada caso, la ley le exija dar a sus herederos forzosos, tendrá libertad para otorgar su herencia a quien desee.

La legítima se debe analizar caso por caso, ya que depende de las circunstancias de cada familia, y de la ley que le resulte aplicable por su residencia.

Hola, dado un error de rentas no pudimos hacer la declaración conjunta con mi novia, dado que no tenemos la pareja de hecho. Ella la presentó fuera de plazo, y le daba un monto por deducción de vivienda habitual de X monto pero 0,00 a devolver. Solicitamos rectificación y nuevamente 0,00. Por qué es eso?

Buenos días, gracias por su comentario.

Sin haber podido examinar la declaración no podemos dar una respuesta segura: puede tratarse de un error del programa de hacienda, si es que se ha hecho con él; puede que no se hayan introducido todos los datos que el sistema pide; puede que no se tenga derecho a la deducción; o puede que no haya que devolver nada porque no se haya pagado nada en concepto de retenciones.

Son muchas posibilidades, si desea conocer la razón exacta, le recomendamos que solicite una consulta personalizada, bien con un profesional especializado, o en su caso, en las oficinas de hacienda.

Unos auriculares Bluetooth para el teléfono ¿se deben devolver? ¿O como los EPIs, son de uso personal e intransferible? Mera curiosidad, hoy precisamente he firmado la recepción de unos de éstos y se me ha pasado por la cabeza.

Buenos días,

Querria saber si a día de hoy puedo todavía reclamar los gastos hipotecarios de una hipoteca de 2012 o ya ha pasado el plazo para reclamar.

Muchas gracias.

Buenas tardes

se sabe algo referente a los gastos de la hipoteca

puse demanda al banco y esta pendiente de la

resolución por el TJUE

Muchas gracias

¿ Cuándo sentenciará el TJUE sobre la prescripción de la devolución de gastos hipotecarios que elevó el Supremo en 2021?

¿ Se puede recurrir la comisión de apertura?

Hola,me gustaría saber si podría pedir los gastos asusivos de una hipoteca firmada en 2001.gracias

Con respecto a los gastos reclamables en la compraventa de vivienda a la entidad financiera (notaría, tasación ,etc.) querría saber si me recomiendan reclamarlos , ya que parece que aún está pendiente de decidirse el tema de la prescripción. Mi hipoteca viene de 2007 y no hay ninguna reclamación previa efectuada, pero me han estado aconsejando que espere al dictamen del TJ de la UE para saber si reclamar o no y no quisiera que por esperar se me pasara el plazo cuando finalmente decidan. Siempre había entendido que al ser una condiciones nulas de pleno derecho no había plazo, pero parece que se van pasando la patata caliente de un Tribunal a otro por lo que no hay un criterio claro. Les agradecería su asistencia para intentar tener claro a lo que atenerme.

He constituido la sociedad con mi socio al 50% de participaciones y luego solicite el pago único, pero la fecha inicio de la actividad de la empresa es posterior al pago único, al igual que alta autónomo.

Es correcto? En la memoria explique que el destino es para sufragar y financiar el inmovilizado de la empresa.